不動産投資に興味を持っている皆さん、こんにちは!

大家ふーしゅです。

今回は、

不動産投資の指標ってややこしいくて複雑💧

略語とかよくわからないし…。

いろいろあるけど、どの指標を参考にすれば良いの?

という方向けの記事です。

お金の成る木を育てるには、ただ闇雲に物件を買えばいいってものじゃありません。

ここで大事になってくるのが「投資指標」ってやつなんです。

「表面利回り」や「実質利回り」って言葉、どこかで聞いたことありませんか?

それだけじゃありません。

不動産投資の世界には、ROIやROE、IRRなんて、いろんな指標が登場します。

何だかアルファベットの羅列みたいで頭がクラクラしそうですよね。

でも、これらを知っておくと、自分の投資がどれくらい効率的か、リスクはどれくらいか、なんてことがバッチリわかるようになります。

今回の記事は、これらの指標を自分の勉強という意味でもまとめてみました。

これを読んで、不動産投資のプロみたいに自信を持って判断できるようになりましょう!

投資指標の基本中の基本

不動産投資の世界には、たくさんの指標が存在しますが、その中でも基本中の基本と言えるのが「表面利回り」と「実質利回り」です。

これらは投資の成績を測るために使われる指標で、知っておくと物件の収益性がどれくらいかを簡単に知ることができるんですよ。

それでは、それぞれの指標について見ていきましょう。

表面利回り

まずは「表面利回り」からお話ししますね。

表面利回りは、物件の価格に対する家賃収入の割合を示すものです。

計算式はこうです:

表面利回り = 年間家賃収入 ÷ 物件価格たとえば、年間の家賃収入が120万円で、物件価格が2000万円の場合、表面利回りは6%になります。

これだけを見ると「お、いい感じじゃん!」と思うかもしれませんが、ここで注意が必要。

表面利回りは経費などを一切考慮していないので、実際の収益性を正確に示しているわけではないんです。

表面利回りは、ざっくりとした目安として使うようにしましょう。

実質利回り

次に「実質利回り」です。

こちらは、表面利回りよりもさらにリアルな数字を出してくれる優れもの。

実質利回りは、経費などの諸費用を差し引いた後の収益を元に計算します。

計算式はこちら:

実質利回り = (年間家賃収入 - 諸経費) ÷ 物件価格たとえば、年間の家賃収入が120万円、諸経費が20万円、そして物件価格が2000万円の場合、実質利回りは5%となります。

諸経費には、管理費、修繕費、固定資産税、保険料などが含まれます。

これでより現実的な収益性が見えてきますね。

実質利回りのほうが、物件の収益性を正確に表してくれるので、投資を判断する際にはこちらの指標を重視することが多いんです。

このように、表面利回りと実質利回りは、不動産投資を始める際にぜひ知っておきたい基本の指標です。

これらをしっかり理解しておくと、物件選びの際に大いに役立つこと間違いなし!

利回りとリスク

不動産投資をする際に、利回りは確かに重要な指標ですが、それだけを見て判断するのは危険です。

実は、利回りとリスクには密接な関係があるんですよ。

一般的に、利回りが高い物件は、リスクも高くなる傾向があります。

例えば、地方の築古物件や立地があまり良くない物件の場合、表面利回りは高く見えるかもしれませんが、その分空室リスクや修繕コストが高くなる可能性があるんです。

そうしたリスクを踏まえずに、利回りだけで物件を選んでしまうと、思ったよりも収益が上がらない、なんてことになりかねません。

一方、利回りが低い物件は、リスクが低い傾向にあります。

例えば、東京都心の新築物件などは、表面利回りが低めですが、賃貸需要が安定しているため、空室リスクが低く、長期的な投資としては安全性が高いと言えます。

しかし、だからといって、利回りが低い物件が常に良いかというとそうでもありません。

投資の目的や資金計画によっては、ある程度のリスクを取って高利回りの物件に投資する方が良い場合もあります。

要は、バランスが大切だということです。

自分のリスク許容度や投資戦略に合わせて、適切な利回りの物件を選ぶことが、不動産投資の成功の鍵です。

リスクを理解した上で、利回りを使って賢く投資判断をしていきましょう!

その他の投資指標

不動産投資には、表面利回りや実質利回り以外にも様々な指標があります。

これらの指標は、それぞれ異なる側面から投資のパフォーマンスを測るために使われます。

今回は、ROI、ROE、IRR、キャッシュフロー率、CCRといった指標について具体例を交えて簡単にご紹介します。

ROI(リターン・オン・インベストメント)

株式投資や事業投資でよく使われる指標です。

総投資額に対してどれくらい利益が上がったかを見るためのものなので、購入時の諸費用も含めた投資総額に対するリターンを示します。

例えば、年間の純収益が60万円、投資総額が1000万円の場合、ROIは6%になります。

ROE(リターン・オン・エクイティ)

自己資本収益率とも呼ばれ、会社経営などの分野で使われる指標です。

不動産投資においても、自己資本がどれくらい増えたかを示すために用いられます。

例えば、年間の純利益が60万円、自己資本が500万円の場合、ROEは12%になります。

IRR(インターナル・レート・オブ・リターン)

投資期間全体での年間利益率を示す指標です。

投資の最初から最後までの総期間で年率どれくらい儲かったかを示すため、ファンドなどプロの投資家がよく使用する指標のようです。

自分が理解するのもかなり苦労したので少々長めに解説します😅

簡単に言うと、IRRは「投資期間全体での年平均の利回り」を示します。

IRRが高いほど、その投資が儲かる可能性が高いと判断できます。

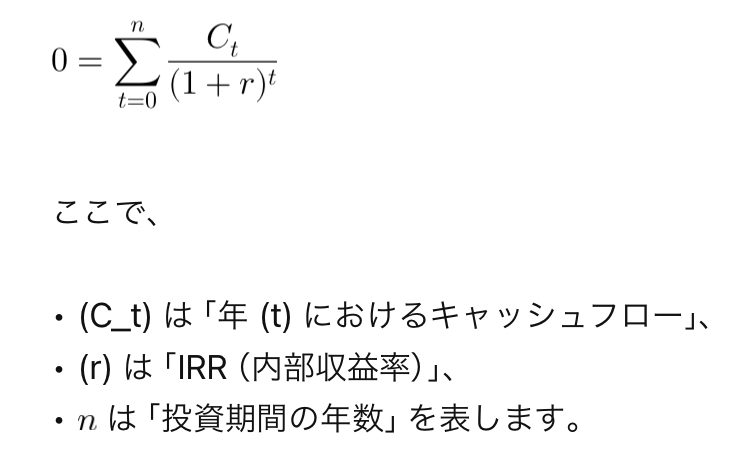

具体的には、次の数式を使ってIRRを求めます:

IRRは、この式を満たす「割引率 r」を求めることで計算できます。

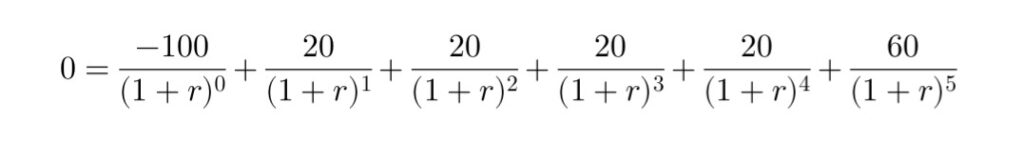

たとえば、以下のようなキャッシュフローを持つ不動産を購入したとします:

- 年0: -100万円(購入費用)

- 年1: +20万円(キャッシュフロー)

- 年2: +20万円

- 年3: +20万円

- 年4: +20万円

- 年5: +60万円(家賃収入と売却益)

これを具体的に書き出すと、次のような数式になります:

上記の式を解くと、内部収益率(IRR)が約13%となるように計算することができます。

キャッシュフロー率

キャッシュフローとは、年間家賃収収から空室損失や運営費用、ローン返済を差し引いた後の手残りのお金のことです。

このキャッシュフローが物件価格に対して何%かを示す指標で、個人投資家にとっては重要な指標です。

例えば、年間のキャッシュフローが40万円、物件価格が2000万円の場合、キャッシュフロー率は2%になります。

CCR(キャッシュ・オン・キャッシュ・リターン)

自己資金利回りとも呼ばれ、投入した現金に対してどれくらいの現金が返ってきているかを見る指標です。

最近ではフルローンが出にくくなっているため、自己資金の割合が大きくなりがちで、この指標が重要視されるようになっています。

例えば、年間のキャッシュフローが40万円、自己資金が500万円の場合、CCRは8%になります。

以上が、代表的な不動産投資の指標です。

それぞれ特徴があるので、自分の投資スタイルや目的に合わせて適切に使い分けると良いでしょう!

投資指標の使い方

不動産投資において、様々な投資指標があるのはお分かりいただけたと思いますが、それらの使い方を理解することが大切です。

これらの指標は、投資の判断や物件の健全性を確認する際に役立ちます。

まず、投資を判断する際に使えるのがキャッシュフロー率やCCR(キャッシュ・オン・キャッシュ・リターン)です。

これらの指標は、物件の年間のキャッシュフローが投資額や自己資金に対してどれくらいの割合であるかを示してくれます。

例えば、キャッシュフロー率が高い物件であれば、手元に残る現金が多いことを意味しますし、CCRが高い物件は投入した自己資金に対するリターンが大きいということになります。

こういった指標は、物件の収益性を評価する上で有効です。

次に、物件の価値を判定する際にはIRR(インターナル・レート・オブ・リターン)や還元利回りが役立ちます。

IRRは投資期間全体の年間利益率を示すので、長期的な視点で物件の価値を判断するのに向いています。

また、還元利回りは、キャッシュフローを基に物件の価値を逆算して求める指標です。

不動産鑑定士が価値を評価する際に使われることが多いですが、投資家も物件の適正価格を判断するために利用できます。

最後に、ROI(リターン・オン・インベストメント)やROE(リターン・オン・エクイティ)は、物件全体の収益性や自己資本に対するリターンを評価するのに使われます。

このように、各指標を使い分けることで、物件の購入から保有、売却までの各段階で適切な投資判断ができるようになります。

賢く指標を使って、不動産投資を成功させましょう!

まとめ

今回の記事は、不動産投資における投資指標についてまとめてみました。

まとめてみて、自分も勉強になりました😊

不動産投資は、皆さんにとって魅力的な投資手段ですが、成功するためには適切な指標を理解して使いこなすことが大切です。

表面利回りや実質利回りをはじめ、いろんな指標がある中で、自分の投資スタイルや目的に合ったものを選ぶと良いです。

これらの指標を使いこなすことで、投資判断がスムーズにできて、物件の収益性やリスクもよくわかるようになります。

賢く指標を活用して、不動産投資の世界でスマートに成功しちゃいましょう!

コメント